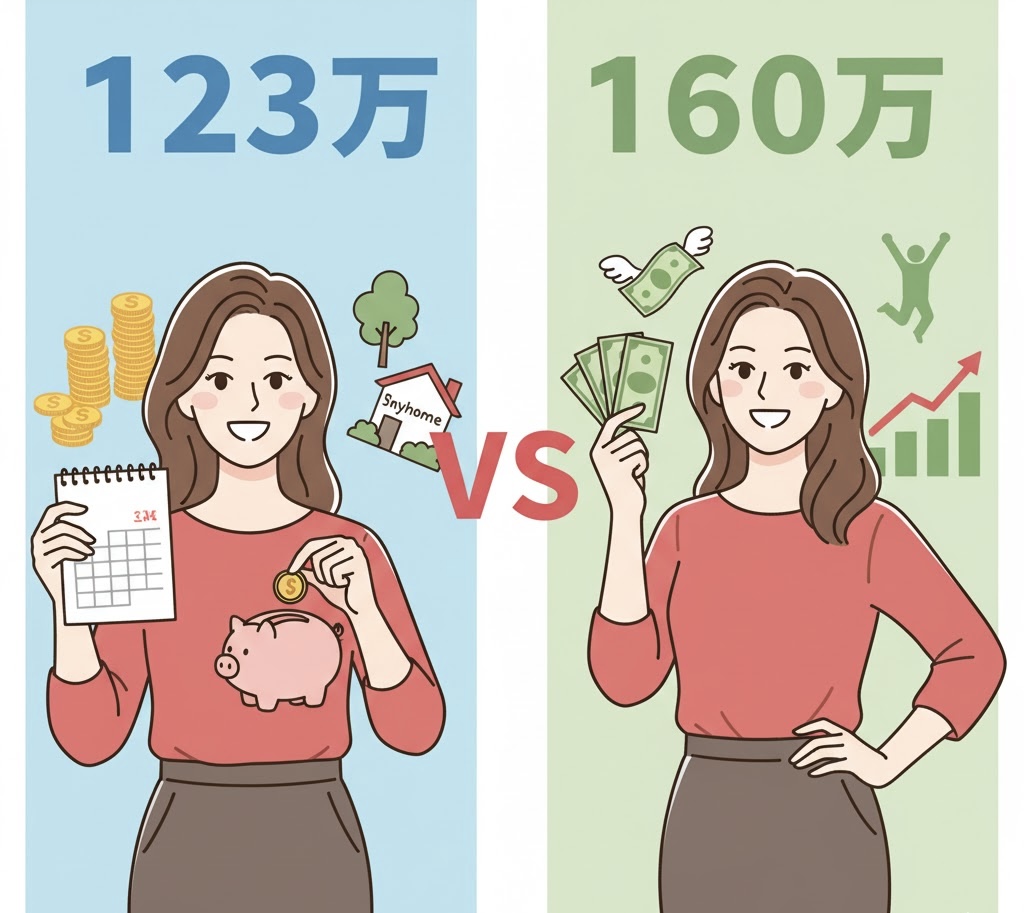

令和7年度の税制改正により、パートで働く主婦(主夫)の皆さんが意識すべき「年収の壁」が変わりました。特に注目なのが、税制優遇の基準が引き上げられた123万円と、所得税非課税ラインが引き上がった160万円です。

「年末に向けてどれくらい働けばいいの?」「結局、手取りが増えるのはどっち?」と悩んでいる方のために、この2つの年収ラインのメリット・デメリットを【手取り】と【将来の安心】の視点から比較します!(前提:世帯主の合計所得金額が900万円以下)

1. 新しい壁の基礎知識:なぜ123万円と160万円が重要なのか

従来の「103万円の壁」が大きく変わり、パート収入に関する税金と社会保険のルールが以下のように変更されました。

| 従来の壁 | 新しい壁(改正後) | 意味するもの |

| 103万円 | 123万円 | 配偶者控除の適用上限(世帯主の税金優遇) |

| 103万円 | 160万円 | ご本人の所得税が非課税になるライン(基礎控除等の改正による) |

| 130万円 | 130万円 | 配偶者の社会保険の扶養から外れるライン(大きな手取り減要因) |

つまり、どちらの年収を選んでも、ご本人の所得税はかかりません。判断のポイントは、「社会保険の負担」と「将来の保障」の2点に絞られます。

2. 【比較】年収123万円 vs 160万円

A. 年収123万円のメリット・デメリット

年収123万円は、「130万円の壁」の手前に設定するラインです。

| メリット | デメリット |

| 手取り最大化:原則として社会保険料の自己負担がゼロ。年収のほとんどが手元に残るため、今使えるお金が増えます。 | 保障なし:病気や出産で働けなくなった際の傷病手当金・出産手当金などの公的保障がありません。 |

| 世帯優遇:世帯主は引き続き満額の配偶者控除(38万円)を受けられます。 | 年金増加なし:将来受け取る年金は国民年金相当額(基礎年金)のみで、上乗せはありません。 |

【こんな人におすすめ】

- とにかく今の手取り額を増やし、家計に貢献したい方。

- 働く時間や日数を厳密に調整できる方。

- ※ただし、勤務先が106万円の壁の適用対象企業ではないか、事前に確認が必要です。

B. 年収160万円のメリット・デメリット

年収160万円は、「130万円の壁」を超えてご自身の勤務先で社会保険に加入するラインです。

| メリット | デメリット |

| 将来の年金増加:厚生年金に加入することで、老齢基礎年金に加えて老齢厚生年金が上乗せされ、老後の受給額が確実に増えます。 | 社会保険料負担の増加:年収130万円を超えると、年間20万〜25万円程度の社会保険料(健康保険・厚生年金・介護保険)が引かれます。 |

| 手厚い保障:病気やケガで休む場合に傷病手当金、出産時に出産手当金を受け取れる安心感があります。 | 世帯優遇:控除対象配偶者から外れます。(⇔満額の配偶者特別控除は受けられます。) |

| 世帯収入増加:社会保険料を引かれても、123万円で抑える場合より世帯の総収入が増えます。 | 年末調整の注意:世帯主の年末調整で、ご自身の年収を正確に申告する必要があります。 |

【こんな人におすすめ】

- 目先の保険料負担よりも、将来の年金増加と休業時の安心を重視したい方。

- 世帯収入の手取り増加を最優先したい方。(123万円のケースより年約10万円増加予想)

3. 年末調整で損しないための注意点

年収が123万円でも160万円でも、世帯主の会社では年末調整で配偶者の年収を申告する必要があります。

- 年収の正確な把握:

- 1月1日〜12月31日の給与総額を正確に把握しましょう。交通費や非課税の手当は含みません。

- 配偶者控除等の申告:

- 世帯主の会社に提出する「給与所得者の配偶者控除等申告書」で、ご自身の年収(所得の見積額)を正確に記載します。

- どちらの年収でも、世帯主は満額の控除を受けられるため、税制上の大きな心配はありません。(配偶者控除 or 配偶者特別控除)

まとめ:結局、今年どれくらい働くのが最適?

あなたが「何」を重視するかによって答えは異なります。

| 優先したいこと | 目標年収 | 理由 |

| ① 今の手取り | 123万円以下 | 社会保険料の負担がなく、手元に残るお金が多い。 |

| ② 将来の安心 | 160万円 | 働けない時の保障と、老後の年金増加という長期的なメリットが大きい。 |

目先の約20万円の保険料負担と、長期的な安心感を比較して、ご自身に最適な働き方を選んでみてくださいね。(今回のブログは令和7年10月8日時点の情報を基に作成しています)